LED使用顆數在2017年會達到3037.5億顆,年增長率為23.9%;照明板塊是使用量增速更是達到39.2%。如果按照增長幅度大小排序,照明、汽車、顯示看板、TV背光與移動設備是前五;而筆記本與顯示器則是呈負向增長,年減幅在百分之5.2至11.9。

一、歷經寒冬,呈現集中度提升、價格理性、盈利向好三大變化

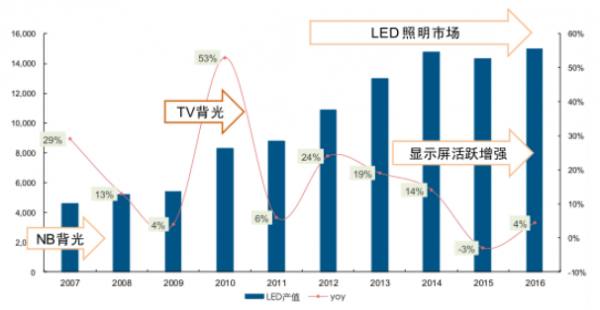

LED(發光二極管)是一種能將電能轉化為光能的半導體器件,具有壽命長、光效高(達到80%-90%)、無輻射、低功耗的特點,并且LED的光譜基本集中于可見光頻段,主要應用于普通照明、顯示、背光源、裝飾、汽車照明等領域。受下游背光、顯示、照明三大應用市場輪番驅動影響,全球LED市場產值呈波段性增長。在09、10年大尺寸背光火熱了兩年后,LED照明因其節能環保、發光效率高的特點被我國政府大力推廣,推動行業發展。在政策支持下,我國LED照明板塊投資熱潮興起,并且企業購買外延片生產設備MOCVD受到大額補貼,成為全球LED市場增長的重要驅動力。

全球LED產值變化(單位:百萬美元)

數據來源:公開資料整理

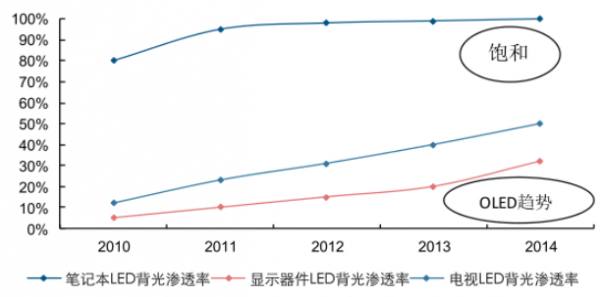

然而從2014年開始,背光市場需求暫緩,大尺寸背光市場受到新興OLED顯示技術的沖擊,筆記本電腦背光滲透也達到飽和。至此,LED行業迎來了成熟期,產值增長緩慢。

LED背光在大尺寸市場滲透率情況

數據來源:公開資料整理

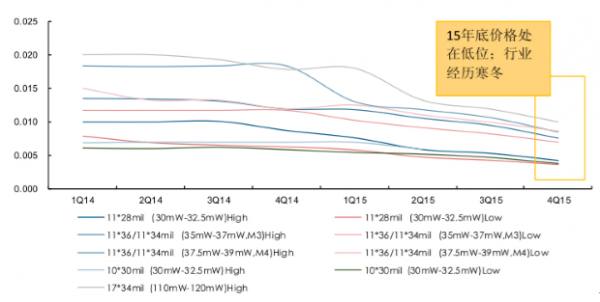

照明作為行業需求的主要來源使高速增長的產能無法被消化。2014年芯片廠商新增的305臺MOCVD設備在15年開始產出,致使供求差距拉大,芯片價格持續走低。LED芯片廠商在需求頹勢下,只能采取價格戰來獲得市場份額,行業步入寒冬時期。

2015年LED芯片價格持續走低(單位:美元)

數據來源:公開資料整理

到2016年,可以看到上游LED芯片行業發生了三大新變化。一是產能出清、行業集中度提升。面對價格戰與供給過剩的夾擊,小型芯片廠無法轉移成本,僅能降低開工率,面臨倒閉。從MOCVD集中程度來看,可以從側面反映行業集中度的提升。2015年開始,我國新增加的MOCVD設備主要是由規模較大、資金雄厚的龍頭企業主導。根據數據表明,2015年,我國5%的產商擁有超過100臺設備,而10臺以下企業占比達到44%。這些小型MOCVD設備的廠商,擁有的機型主要是落后機型,大多是“僵尸企業”。經過2015年至2016年的行業洗牌,2011年前的49片機以下機型開工率低,已逐步被淘汰。那些難以升級機型的小型廠商在產能出清的趨勢下很難存活。